稳定币第一股Circle:估值虚高,缺乏长期内在价值支撑(独角兽项目及二级市场研究之5)

来源:汇森投资 | 日期:2025-08-04 19:44:21 作者:Heddy 阅读次数:

Circle,作为稳定币第一股的当红炸子鸡,上市即暴涨,虽然短期内有所回调,但我们认为仍估值虚高。从价值投资的维度,其缺乏长期内在价值的有力支撑。为了更好的理解它的投资逻辑,本文将从3个方面进行探讨:

稳定币的行业本质是什么?

Circle自身的盈利模式、风险如何?

Circle目前的估值水平是否虚高?

01 理解行业本质:稳定币,传统金融秩序的映射

关于稳定币的基础背景知识,已有相当多的科普文章可供阅读参考,因此,我们不再赘述稳定币的基础知识,下文将直接进入稳定币本质的讨论

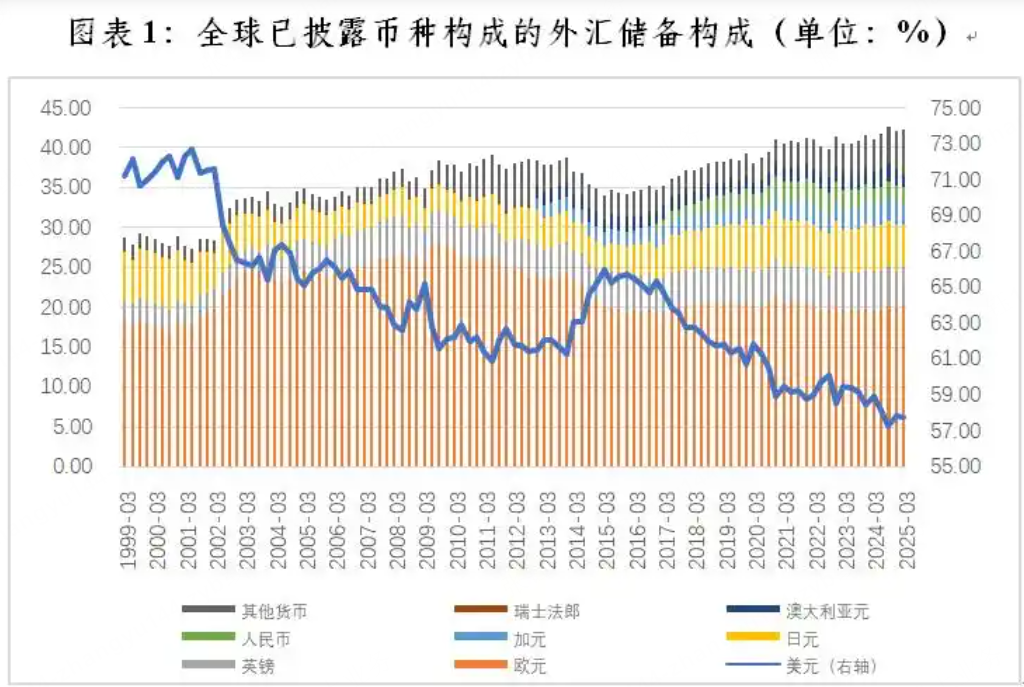

全球美元外汇储备近年来不断下滑,25Q1全球美元外汇储备仅占57.7%,是近25年来的历史新低,美元的国际结算地位在减弱

而锚定美元的稳定币,23年起流通规模快速增加,一定程度上支撑了美元的国际地位。根据circle披露,截止2025Q1末,美元稳定币的流通规模已达到2000亿美金,按照各国持有的美元外汇储备的规模来排序,稳定币锚定的美元储备,规模仅次于中国(2.1万亿美元外汇储备)、日本(1万亿)、瑞士(5300亿)、印度(4800亿),高于俄罗斯(1800亿)。我们认为,美元稳定币弥补了近年来不断下跌的美元外汇储备量,增强了美元的国际结算地位,是美国政府近年来支持其发展的核心动能

2、稳定币与比特币等挂钩,形成了虚拟货币价格上升→稳定币需求上升→美元美债需求上升的飞轮相互增强

我们对于这个飞轮的理解为:比特币价格上升,投资比特币的需求增加→ 对美元稳定币(USDT和USDC)的需求增加 → 稳定币发行量和流通量上升 → 稳定币发行公司(Tether和Circle)需要1:1配置美元或美债,因此对美元及美债的需求上升 → 美债需求上升导致美债利率下降 → 美债利息下降,使得大量资金持有美债的机会成本下跌,会进一步提升对虚拟货币的需求 → 比特币等虚拟货币价格上升

从这个飞轮的维度来看,我们认为:稳定币及虚拟货币依旧在加强美元的霸权地位,仍是传统金融秩序的映射

3、近期港币稳定币等多种稳定币推进备案发行,是对美元霸权地位的挑战,Circle的铸币权将会被削弱

我们认为,近期香港等地陆续推出了支持非美元稳定币的法案,预期多币种稳定币发行后,Circle的铸币权将会被削弱。由于此前稳定币市场绝大部分由美元主宰,随着各主要法币进军争夺稳定币市场,虽会扩大稳定币市场的总规模,但其中美元稳定币的占比会下降。我们认为,美元稳定币在总盘子中的占比,将会映射全球贸易中的美元结算规模占比

02 Circle自身的盈利模式和风险如何?

1、Circle是美元稳定币的第二大发行商,市占率29%

Circle的业务体量和规模

现状:Circle是美元稳定币的第二大发行商,截止25Q1末,其发行的USDC在外流通规模600亿美金,市占29%。仅次于Tether公司发行的USDT

发展历史:

Circle发行的USDC的市占率在22年曾一度达到34%(22年末市场总流通规模1300亿美金,USDC流通规模445亿);

但23年由于a.美短债利息上升,b.数字资产价格下滑,c.用于其美元托管的硅谷银行倒闭带来的美元储备损失,导致USDC及整个稳定币市场流通量下滑,23年USDC市占率下降至20%,年末流通量仅244亿美金;

24年Q4开始,稳定币市场火热,USDC单日流转账户数环比增长19%,且25Q1依旧延续了高增趋势(环比增长15%)。24年末USDC的市占率恢复至24%,期末流通量同比增长80%至438亿美金

25Q1末流通量继续上升至600亿美金,同比增速(85%)高于市场整体增速(47%)。25Q1单季的USDC交易量达到5.9万亿美金,同比增长500%

自21年初至25Q1末,Circle累计发行的USDC规模达到5580亿美金,累计赎回的USDC规模达到5020亿美金

Circle的运作规则

USDC的发行端:只对机构客户(如交易所、机构交易方、钱包方、银行等)发行,不对C端发行。截至25Q1末,Circle已覆盖185个国家的1834个客户。发行免费

USDC的赎回端:对机构客户和C端客户均开放。按照与美元1:1的比例进行赎回。根据赎回到账时限,分为付费和免费两种模式。由于Circle将美元主要投资于美短债,因此类似银行,Circle也有挤兑风险

2、Circle的盈利模式

Circle通过0成本获取美元储备,并主要将其投资于美短债,因此Circle的主要盈利来自于美债利息收入。其当期美债利息收入≈期间内平均USDC流通规模 X 美债利率。但Circle的收益和美债利率之间并非简单的线性关系,美债利率走高,会影响到投资者持有稳定币&虚拟货币的机会成本,从而间接影响到稳定币的需求量、降低稳定币的流通规模

来自美债利息的收入占比Circle总收入的99%(2024年数据),其他收入包括区块链平台实施收入、支付手续费等

3、Circle将其近60%的收入支付给Coinbase平台,作为其分销成本。稳定币同质化属性强,流量获取能力是核心壁垒,Circle并不具备

25Q1在Circle自有平台流通的USDC,仅占USDC总流通量的5.7%。在Coinbase平台流通的USDC规模占比22%,剩余72%为其他平台流通量

根据Circle与Coinbase的协议,Circle向Coinbase支付分销成本,双方共享储备金利息收入,具体分配方式如下:

Circle首先留存其必要的运营成本,根据我们的倒算预估(非财报披露),其留存部分占比当期USDC流通规模的0.3%~0.4%

在Coinbase平台流通的USDC部分,在扣减掉如上Circle的必要运营成本后,全部归属于Coinbase

在第三方平台(既非Coinbase又非Circle自有平台)上流通的USDC部分,在扣减如上Circle的必要运营成本后,剩余部分50%归属于Circle,50%归属于Coinbase

因此,由于Coinbase平台流通的USDC规模,大于在Circle自有平台上的USDC规模,Coinbase享有了近60%的Circle储备金利息收入,对于Circle而言,这部分归属于Coinbase的部分被记做分销成本

除了支付给Coinbase平台的分销成本外,Circle成本项还包括区块链相关成本,即在其他第三方平台上流通的USDC,Circle需支付相关区块链成本,占比第三方平台流通额的0.4%~0.5%(倒算预估值,非披露值)

Circle公司自身相关的运营成本较低,主要以人工成本为主。这部分公司运营成本仅占比当期USDC发行额(非流通额)的0.3%~0.4%

03 Circle的估值水平如何?

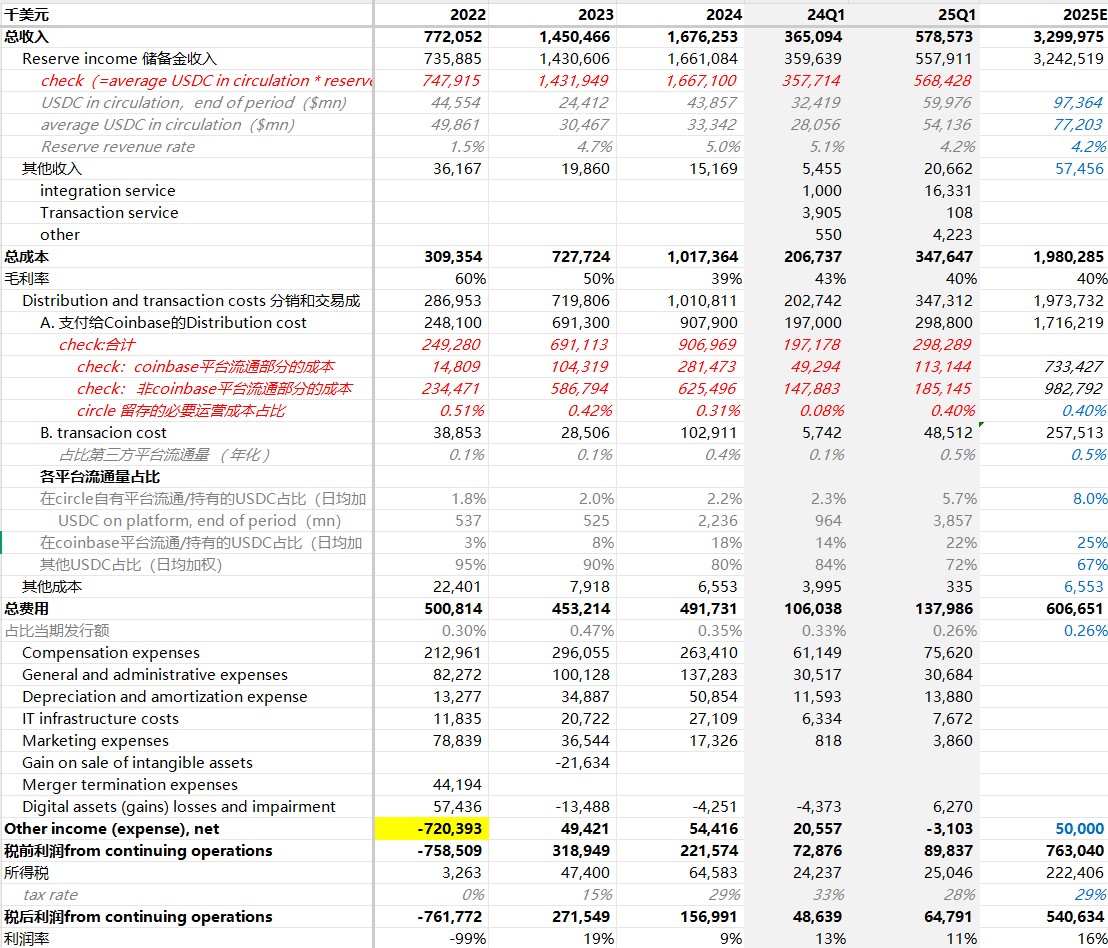

1、对Circle2025年的利润表进行预测

对Circle 25年收入利润预测的核心假设如下:

假设全年USDC流通量增速,达到Q1同比增速的1.2倍,即全年平均流通量770亿美金,同比增长130%

美短债年化平均利率4.2%,与25Q1保持一致

扣除分摊给Coinbase的分销成本后,毛利率维持在40%,与25Q1保持一致

人工及各类行政费用,占比当期总发行额的0.26%,与25Q1保持一致

所得税率24年及25Q1均稳定在28%~29%,预估25全年也保持相同税率

税后利润率16%,相比24年(9%)及25Q1(11%)均有所改善

2、Circle的美元储备金是否充足?

Circle持有的美元+美债,占比其发行在外稳定币规模的102%~103%。我们认为储备金率是充足的

3、Circle的估值水平如何?

由于Circle更类似银行属性,不适合通过自由现金流折现方式来估值。我们主要参考相关可比公司倍数:

Coinbase:由于分享了Circle近60%的收益,且来自这部分的收入已经成为了Coinbase的主要收入来源之一,我们认为Coinbase的估值倍数可以作为重要参考。其TTM P/E约65倍

Visa & Master:由于Circle具备较强的支付属性,我们认为传统支付卡公司的估值倍数亦可作为参考。其TTM P/E约33倍(Visa)和38倍(Master)

目前Circle的2025E P/E达到了~80倍,TTM P/E达到了~245倍,远超过如上可比公司。我们认为从未来增长的维度来看,Circle难以大幅超越Coinbase,从未来竞争维度来看,随着更多玩家进入稳定币市场,稳定币的市场竞争激烈程度将加剧,目前Circle的估值倍数过高,后续业绩恐难以长期支撑

声明:

本文仅供参考,不代表我们的任何投资建议。本文所做之分析和测算,仅根据过往财报、招股书等所载之公开数据进行判断,对未来公司的增长潜力和盈利能力不做担保。读者应当对本文中的信息和意见进行综合评估,根据自身情况自主做出投资决策并自行承担投资风险

数据来源:Circle招股书

作者简介:Heddy,毕业于清华大学,中国注册会计师。曾就职于中金公司研究部、华兴资本、贝壳找房投资部等。具备丰富的行业研究及产业投资经验,曾深度覆盖大消费、软硬件、金融等板块。

- 【皓石交易】ReRAM先锋企业燕芯微天使轮融资近亿元,领航新界领投,皓石资本担任财务顾问

- 【皓石交易】峰智睿联完成A轮融资,皓石资本担任财务顾问

- 【皓石交易】彩智科技完成智谱领投的数千万元天使轮融资,皓石资本担任财务顾问

- 【皓石交易】龙讯旷腾完成A++轮融资,皓石资本担任独家财务顾问

- 【皓石交易】工业网络安全企业天地和兴完成约8亿元融资,北京市国资、联通中金、蜂云资本领投

- 【皓石交易】兴富资本联合企查查战略投资北大英华,皓石资本担任独家财务顾问

- 【皓石交易】广通优云完成2亿元C轮融资,皓石资本担任独家财务顾问

- 【皓石交易】中智软创完成B+轮数千万元人民币融资,皓石资本继续担任独家财务顾问

投资案例

京公网安备11010802032838号

京公网安备11010802032838号